A pesar de las actuales condiciones adversas del mercado, el número de fintech en Perú se incrementó en 15% en lo que va del 2022, dado el amplio espacio para la inclusión financiera, señala Vodanovic Legal.

La caída en la valorización de las empresas tecnológicas y un mayor escrutinio por parte de los fondos de inversión global exigirá a las empresas fintech fortalecer su gobernanza corporativa y una adecuada gestión de riesgos para superar las actuales condiciones adversas del mercado, señala el informe «Panorama Fintech en Latinoamérica 2022-2023» publicado por Vodanovic Legal al analizar las perspectivas de esta industria en Latinoamérica.

«Estamos ante un proceso de consolidación de largo plazo en la industria fintech, una especie de ´selección natural´ que hará que se queden en el mercado las empresas mejor preparadas», dijo Ljubica Vodanovic, experta en regulación financiera y socia de Vodanovic Legal, autora de la publicación realizada en conjunto con otras siete firmas legales de la región.

Estas empresas mejor preparadas serán las que mejor gestionen sus riesgos y que implementen o consoliden prácticas de buena gobernanza, precisó.

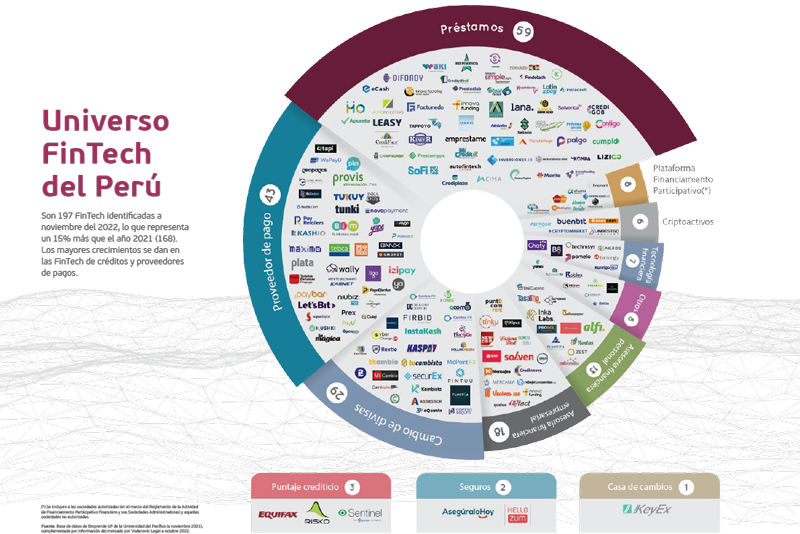

Según la publicación, a pesar de las condiciones adversas de mercado, el amplio potencial que ofrece la inclusión financiera ha hecho que el número de fintech en el Perú continúe su crecimiento, al pasar de 168 en el 2021 a 197 a octubre del 2022, lo que representa un crecimiento de 15%.

El mayor crecimiento se produjo en las «Fintech de Crédito», seguido del segmento » Fintech de Pagos». Los segmentos menos dinámicos fueron los de «Plataforma de Financiamiento Participativo» y las fintech de «Cambio de Divisas». Las fintech de «Criptoactivos» se mantuvieron estables.

Proyección

Ljubica Vodanovic sostuvo que en el 2023 veremos más casos de adopción del modelo fintech ya no solo por compañías startups sino también por entidades financieras, bigtech y grandes corporaciones ajenas al sistema financiero.

«Ya no hablamos sólo de pequeños startups, sino de grandes jugadores. En el Perú, el mejor ejemplo es Yape del BCP, cuya billetera digital ya cuenta con más de 10 millones de afiliados, de los cuales 2 millones no tenían ninguna cuenta previa y nació como billetera de pagos, pero hoy ofrece préstamos y pronto operará un Marketplace de otros productos», puntualizó.

Resaltó que otro elemento clave en este mercado, es el papel de las colaboraciones, alianzas e integraciones que se están dando en Latinoamérica y el mundo entre entidades financieras y terceros, para prestar o facilitar servicios financieros, creándose soluciones de valor para los clientes.

Ejemplos locales son Uber y Mibanco; así como Google Pay y Apple Pay con los bancos. En el mundo, Google y Coinbase; Fidor Bank y Kraken; Solaris Bank y Alipay, entre otros.

«Ello es posible porque estamos viviendo un Open Finance de mercado, donde independientemente de que haya regulación o no, los datos de los usuarios se comparten con terceros, previa autorización de éstos, a través de API abiertas, para ofrecer o mejorar los servicios financieros en beneficio de los clientes», puntualizó.

Regulación

Ljubica Vodanovic destacó que, en el Perú, el marco regulatorio vigente favorece el crecimiento del mercado fintech, lo que se refleja -por ejemplo- en la reciente modificación de la Ley de Bancos para permitir a las entidades fintech que no captan ahorros del público, adoptar la nueva licencia denominada «Entidad de Crédito», con exigencias regulatorias flexibles y menores a la banca convencional.

Se espera que en el próximo año también se implementen normas que promueven aún más el uso del dinero electrónico.

Asimismo, destacó que, a partir del 1 de enero del 2023, entrará en vigor el reglamento de «Acuerdos de Pagos con Tarjetas» (aplicable a emisores de tarjetas de crédito, débito, prepago, adquirentes, marcas, entre otros).

Se trata de una norma del Banco Central de Reserva (BCR) que implicará que todos los roles en materia de pagos pasarán a ser regulados. “Se busca brindar una mayor transparencia y seguridad a los diversos actores del mercado», puntualizó.

Otra norma relevante es la de interoperabilidad obligatoria, decretada por el BCR, que permitirá, a partir del próximo año, hacer interoperables todas las cuentas bancarias, los códigos QR y el dinero electrónico. Señaló que también en el 2023 empezaremos a ver la interoperabilidad de los nuevos actores como las fintech.

Añadió que en el 2023 se dará también la regulación inicial de las plataformas de criptoactivos en materia de prevención de lavado de activos, según lo anunciado por la Unidad de Inteligencia Financiera (UIF) de la Superintendencia de Banca, Seguros y AFP (SBS).

«Veremos también una mayor coordinación entre las autoridades, para diseñar e implementar la regulación de las actividades asociadas a los activos virtuales en general», puntualizó.

Respecto del «Open Finance», informó que hoy se encuentra en una etapa que podríamos calificar como «de mercado», en la que aún no existe regulación, pero el sector privado ya lo vive con diversos ejemplos. En una siguiente etapa, la regulación será protagonista, requiriéndose un alto nivel de coordinación entre autoridades.

Publicación

La publicación «Panorama Fintech en Latinoamérica 2022-2023», muestra el panorama regulatorio y de negocios Fintech 2022-2023 y las principales tendencias en la industria de Brasil, México, Argentina, Chile, Colombia, Perú, Ecuador y Uruguay.

Se incluye la visión de los propios actores de la industria y de autoridades, con entrevistas a los principales «Unicornios» de la región: Bitso, Mercado Libre, Ebanx y Kushki, y una entrevista especial a Bernardita PiedraBuena, representante principal de la autoridad chilena de la Comisión para el Mercado Financiero (CMF), quien explica los desafíos para implementar la Ley Fintech en dicho país.

En el caso del Perú, se muestra con mucho detalle la regulación existente, la opinión de reconocidos expertos, casos representativos de éxito (como Yape y Prestamype) y la visión de las autoridades competentes, esto es, la SBS, el BCR, la Superintendencia del Mercado de Valores (SMV) y el Ministerio de Economía y Finanzas (MEF).