EL IMPACTO DE LOS CRÉDITOS SOBRE EL PBI EN EL PERÚ

No es una novedad decir que el crédito es la forma de financiamiento más comúnmente utilizada por las familias y las empresas, ya que les permite obtener dinero de otro agente del mercado con el compromiso de devolverlo en el futuro junto con un interés adicional, en una forma de pago y durante un plazo acordado.

Así, muchas familias y empresas pueden presentar necesidades de financiamiento que son suplidas por medio del crédito. Este es el caso de familias que recurren a créditos para financiar la compra de bienes muebles (vehículos, electrodomésticos, etc.), inmuebles (viviendas, terrenos, etc) y servicios (tratamientos médicos, etc). Mientras que, las empresas solicitan créditos para financiar capital de trabajo, maquinaria, equipo, entre otros.

En ese sentido, uno de los principales aportes del crédito es que permite dinamizar la economía, incentivando el consumo y la inversión de las familias y empresas, actividades que por diferentes motivos pueden tener un déficit de fondos que son suplidos por el sistema financiero. Esto, finalmente, genera un impacto positivo sobre el producto bruto interno (PBI), permitiendo la satisfacción de necesidades y contribuyendo a elevar el nivel de bienestar de la población en general.

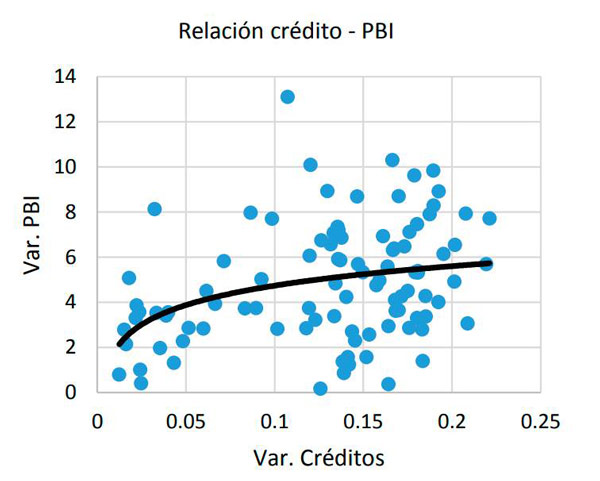

En el siguiente gráfico se observa una correlación positiva entre la variación de los créditos reales en soles y la variación del PBI. Esta correlación nos da un indicio de una posible relación causal entre estas dos variables.

Precisamente en un trabajo de Erick Lahura y Hugo Vega se realizó una evaluación empírica recursiva de la relación entre el crédito y el producto usando datos trimestrales de la economía peruana para el período 1992 – 2009. En este trabajo se establece la existencia de una relación dinámica entre la tasa de crecimiento del producto y el “impulso crediticio”, este último definido como el cambio en la tasa de crecimiento del crédito. Los resultados muestran que el impulso crediticio en soles contiene información relevante para predecir la tasa de crecimiento del producto en el corto plazo.

ANÁLISIS DE LOS DATOS

Los datos usados en la construcción de las series finales son de frecuencia trimestral y abarcan el período comprendido desde el primer trimestre de 1992 hasta el cuarto trimestre de 2009. Estos datos corresponden a las siguientes series: el crédito nominal del sistema bancario al sector privado, en soles y en dólares; el índice de precios al consumidor (IPC); y el producto bruto interno real (PBI). Las series finales utilizadas en el análisis econométrico fueron: la tasa de crecimiento anual del crédito real en soles, la tasa de crecimiento anual del crédito real en dólares (expresado en soles), y el componente no tendencial del PBI.

ANÁLISIS ECONOMÉTRICO DE LOS DATOS

Lahura y Vega señalan que un modelo de corrección de errores (VECM) es el más adecuado para analizar la relación entre el producto y las series de crédito. Este proceso permite establecer si existe o no una relación de largo plazo entre las variables analizadas. Además, las pruebas se realizan de forma “recursiva”, es decir, se aplican no sólo a un período fijo sino también a períodos que van haciéndose cada vez más grandes.

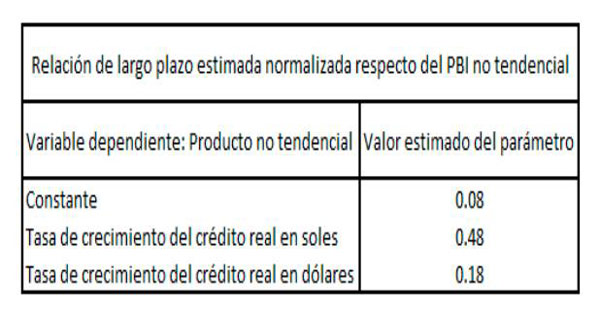

El modelo elegido para representar la relación empírica entre el crédito en soles, crédito en dólares y el producto es un VECM. Los resultados de la estimación del modelo VECM muestran que, en el corto plazo, existe evidencia de que el impulso crediticio contiene información relevante para predecir la tasa de crecimiento del producto. Este resultado se aprecia en el siguiente cuadro.

Usando el test de causalidad de Granger se determinó que la tasa de crecimiento de los créditos es una variable que permite explicar el comportamiento del producto.

Estos resultados señalan que si la tasa de crecimiento del crédito real en soles aumenta en un punto porcentual (por ejemplo de 5% a 6%) éste tiene un impacto positivo sobre el componente no tendencial del PBI en 0.48%. Es decir, si el producto era del 2% antes del impacto de la tasa de crecimiento de los créditos en soles (5%), después del impacto (6%) el producto aumenta a 2.48%. Además, si la tasa de crecimiento del crédito real en dólares aumenta en un punto porcentual (por ejemplo de 5% a 6%) éste tiene un impacto positivo sobre el componente no tendencial del PBI en 0.18%. Asimismo, a partir del VECM estimado también se puede concluir que las tasas de crecimiento del crédito son fuertemente exógenas, lo cual implica que es posible predecir estadísticamente lo que puede pasar con el componente no tendencial del PBI real a partir de la información de las tasas de crecimiento del crédito real.

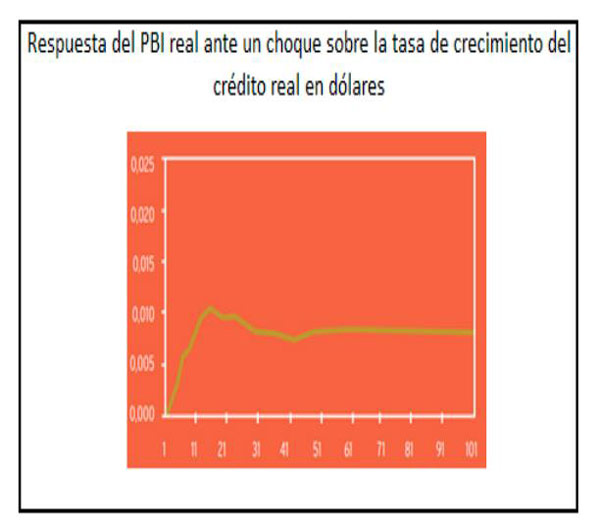

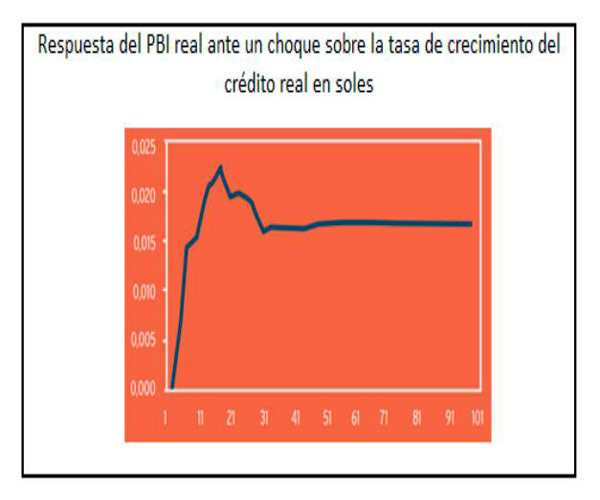

Más aún, los resultados muestran que cambios en la tasa de crecimiento del crédito real en soles son relativamente más importantes que cambios en la de dólares, según se aprecia en los siguientes gráficos.

De esta manera, se observa que el impacto de la tasa de crecimiento real de los créditos en soles sobre el PBI alcanza su punto máximo en 19 trimestres; mientras que el impacto de la tasa de crecimiento real de los créditos en dólares llega a su punto máximo en 17 trimestres. Esto quiere decir que, ante cualquier aumento de la tasa de crecimiento de los créditos, el impacto en el PBI tendrá su punto más alto en el trimestre 19 en caso de soles y en el trimestre 17 en caso de dólares.

COMENTARIOS FINALES

El crédito otorgado por las entidades del sistema financiero a los agentes económicos (familias y empresas) es una de las principales variables para impulsar la economía de un país a través del financiamiento del consumo y la inversión.

El ejercicio econométrico propuesto por Lahura y Vega muestra evidencia de la existencia de una relación empírica dinámica entre crédito (soles y dólares) y el producto en el corto y largo plazo.

Específicamente, se deduce a partir del modelo estimado que el crédito tiene un componente informativo importante para predecir el PBI no tendencial.

Si tomamos en cuenta el hecho que las cifras de crédito usualmente están disponibles antes que las de producto (las cuales se obtienen con un rezago no trivial) resulta claro que la inclusión del crédito en el proceso de toma de decisiones de política, así como la elaboración de pronósticos para la economía en el corto plazo debería enriquecer estos procesos de manera importante.

Finalmente, es importante que las condiciones estén dadas (libertad de tasas, sistema regulatorio adecuado, educación, etc.) para incrementar el otorgamiento de créditos por su gran impacto que tienen en la economía del país.

EL APUNTE

.............................................

Uno de los principales aportes del crédito es que permite dinamizar la economía, incentivando el consumo y la inversión de las familias y empresas.

.............................................

Si la tasa de crecimiento del crédito real en soles aumenta en un punto porcentual (por ejemplo de 5% a 6%) éste tiene un impacto positivo sobre el componente no tendencial del PBI en 0.48%.

.............................................

Si la tasa de crecimiento del crédito real en dólares aumenta en un punto porcentual (por ejemplo de 5% a 6%) éste tiene un impacto positivo sobre el componente no tendencial del PBI en 0.18%.

.............................................

FUENTE: GERENCIA DE ESTUDIOS ECONÓMICOS - ASBANC