CONTEXTO INTERNACIONAL, ECONOMÍA Y BANCA PERUANA EDITORIAL

“X Congreso Internacional de Prevención del Lavado de Activos y Financiamiento del Terrorismo - PLA 2018” Estudios Económicos - ASBANC

El 6 y 7 de junio se llevó a cabo la X edición del Congreso Internacional de Prevención del Lavado de Activos y Financiamiento del Terrorismo (PLA 2018), organizado por ASBANC, a través de su Comité de Oficiales de Cumplimiento, y que buscó reforzar las áreas de Cumplimiento de las entidades, a través de la presentación de diferentes experiencias tanto nacionales como internacionales.

En la cita, Martín Naranjo, presidente de ASBANC, señaló que, durante el año 2017, se reportó otras 5,122 operaciones sospechosas de lavado de activos, lo que representó un crecimiento del 16% respecto al 2016. En tanto, en lo que va del año (enero-mayo de 2018), ya se han reportado 2,500 nuevas operaciones de este tipo.

Asimismo, puntualizó que en el acumulado de los últimos tres años (2015-2017) ya se han reportado 13,138 operaciones sospechosas ante la UIF. “Fruto de estos reportes se elaboraron 158 informes de inteligencia, a partir de los cuales se abrieron 139 investigaciones penales en el Ministerio Público”, puntualizó.

El señor Naranjo resaltó el trabajo de los Oficiales de Cumplimiento, quienes tienen a cargo el monitoreo y control de todas las operaciones sospechosas en los bancos, y reiteró el compromiso de ASBANC de apoyar -con información y recursos- para que estos Oficiales cumplan con sus responsabilidades y funciones adecuadamente, en coordinación con los diferentes organismos del Estado, aplicando las normas vigentes.

“Los bancos se esfuerzan permanentemente por contar con políticas adecuadas, fortalecer procedimientos y todo tipo de controles para combatir el lavado de activos. El sistema de prevención antilavado es un proceso dinámico en mejora continua”, detalló.

Este fue un espacio muy productivo donde se logró compartir e intercambiar información sobre los nuevos mecanismos de control y prevención para la lucha contra el lavado de activos, en el que estuvieron representados bancos, financieras, cajas municipales, cajas rurales, cooperativas, compañías de seguros y empresas financieras en general. También edpymes, notarias, casas de cambio, empresas del sector construcción, entre otros.

CONTEXTO INTERNACIONAL

El mes de junio estuvo caracterizado por un nuevo incremento en la tensión comercial entre EE.UU. y China, lo que se tradujo en una presión a la baja para mercados de commodities, y afectó también mercados como los bursátiles y de monedas, generando volatilidad y aversión al riesgo.

ESTADOS UNIDOS

En su reunión de junio, la Reserva Federal estadounidense (FED) subió su tasa de interés de referencia. Esta medida estaba ya anticipada por los mercados, pero de todas formas marcó un hito al distanciarse de la política monetaria que usó para combatir la crisis financiera y la recesión del 2007-2009.

El incremento fue de un cuarto de punto porcentual a un rango de entre un 1.75% y un 2%, y lo más llamativo del anuncio fue que la autoridad monetaria de EE.UU. retiró su compromiso de “mantener las tasas lo suficientemente bajas como para estimular la economía durante un tiempo", como había solido hacerlo en anuncios previos. En vez de ello, actualizó sus proyecciones y anticipa ahora hasta dos incrementos más en lo que queda del año, con lo que acumularía cuatro ajustes en todo el 2018.

Señaló también que toleraría una inflación sobre su objetivo al menos hasta 2020. Y es que los precios vienen mostrando una tendencia positiva desde hace tres años, alcanzando una variación anual de 2.8% al mes de mayo de 2018, el mayor avance desde febrero de 2012, tras trepar un 2.5% en abril, según el índice de precios al consumo (CPI) publicado por el Departamento de Trabajo.

Al mismo tiempo, el mercado laboral continúa cobrando fuerza, con una tasa de desempleo que logró reportar un nuevo retroceso y llegó a 3.8% en el quinto mes del año.

Trump también ha amenazado imponer aranceles por valor de US$ 34,000 millones sobre las importaciones chinas, decisión que las autoridades de ese país responderían de forma similar. Y esta amenaza tiene una fecha tan pronta como este viernes 6 de julio. Previo al cierre de la presente edición, el Ministerio de Comercio de China advirtió que los aranceles estadounidenses afectarán a las cadenas de suministro globales, incluidas las compañías extranjeras en el país asiático, reiterando que Pekín no quiere participar en una guerra comercial desatada por Washington. Definitivamente todas las miradas estarán centradas en el desenlace de esta disputa.

ASIA - CHINA

La industria del gigante asiático siguió creciendo en junio por décimo mes consecutivo, aunque desaceleró su ritmo ligeramente respecto al mes previo. Así, el índice de gerentes de compras (PMI, por su sigla en inglés) de Caixin/Markit para el sector manufacturero de China bajó a 51 puntos en junio desde 51.1 de mayo, pero se mantuvo por encima del nivel de 50 puntos que separa el crecimiento de la contracción, coincidiendo con el pronóstico del mercado.

Según hemos señalado en anteriores ediciones, en los últimos años China ha venido haciendo esfuerzos por disminuir las prácticas de endeudamiento riesgosas y aquellas de la banca paralela en el país.1 Sin embargo, en junio la autoridad monetaria del país señaló que aplicará recortes selectivos de encajes bancarios y adoptará otras medidas de carácter expansivo para mejorar la provisión de créditos para las pequeñas empresas.

Y es que el temor a un conflicto frontal entre Washington y Pekín por el comercio ha aumentado las preocupaciones sobre el panorama para la segunda mayor economía del mundo.

Finalmente, cabe precisar que, según se había anunciado previamente, el 1ro de julio el Gobierno de China recortó los aranceles a la importación de cerca de 1,500 productos de consumo, que van desde cosméticos hasta electrodomésticos. Esta medida tiene el objetivo de impulsar las compras al exterior como parte de los esfuerzos del país por abrir su economía, y era una promesa hecha por Pekín a sus socios comerciales -entre ellos Estados Unidos- de que daría pasos concretos para incrementar sus importaciones, lo que representa una ayuda a las marcas globales que buscan profundizar su presencia en China.

JAPÓN

Algunos indicadores de demanda interna en el país se han mantenido débiles en los últimos meses. En esa línea, el gasto de los hogares de Japón se contrajo inesperadamente en abril y la actividad del sector de servicios se desaceleró en mayo, según datos reportados en junio, lo que aumentaría la posibilidad de que la economía caiga en una recesión en el segundo trimestre del año. Y es que la economía se contrajo inesperadamente de enero a marzo (cayó en términos intertrimestrales en 0.2%, y en términos interanuales bajó en 0.6%), por lo que otro trimestre de contracción cumpliría con la definición técnica de recesión y significaría el fin del periodo más largo de crecimiento de la economía japonesa desde la burbuja de la década de 1980.

En cuanto a la inflación, ésta se ubicó en 0.7% interanual en mayo, manteniendo el mismo nivel que en abril, y mostrando cierta desaceleración respecto a la tendencia ascendente que mostró entre fines de 2016 y febrero de 2018.

Ahora bien, la debilidad interna descrita en el párrafo previo estaría siendo compensada en parte por una mejora de la demanda externa. Así, las exportaciones de Japón crecieron en mayo a su ritmo más acelerado en cuatro meses gracias al aumento en los envíos de automóviles, repuestos para autos y equipos de semiconductores, en una señal de que la demanda mundial está ganando fuerza. Las exportaciones se incrementaron un 8.1% en mayo respecto al mismo mes del año previo.

UNIÓN EUROPEA / ZONA EURO

El desempleo en los 19 países que comparten el euro se mantuvo estable en mayo, según revelaron datos de la oficina de estadística europea Eurostat. Este dato fue mejor que lo que esperaba el mercado, el que

vaticinaba un empeoramiento del mercado laboral. La tasa de desempleo de la zona euro se situó en el 8.4% en mayo, con 13.66 millones solicitantes de empleo, siendo este último número ligeramente inferior a abril.

En cuanto a la inflación, ésta subió en junio a 2% desde el 1.9% en mayo, según Eurostat. La cifra estaba en línea con las expectativas del mercado y recoge un fuerte avance de los precios de la energía.

A pesar de la estabilidad del mercado laboral y del repunte de la inflación, también se dieron a conocer otros indicadores que apuntan a cierto empeoramiento de las condiciones económicas para el bloque. Así, en el primer trimestre de 2018 la economía de la zona euro creció un 0.4% intertrimestral y 2.5% interanual, confirmando su estimación anterior de una ralentización del crecimiento en el bloque. Y es que un reducido comercio contribuyó al menor ritmo de expansión, que estuvo apoyado por un mayor consumo e inversiones.

Por su parte, la producción industrial cayó en abril en 0.9% frente al mes anterior, ya que la producción de energía, bienes duraderos y no duraderos y bienes intermedios bajó en el mes. Asimismo, el Índice de Gerentes de Compra de IHS Markit, considerado un buen indicador general sobre el crecimiento de la zona euro, bajó a un mínimo de 18 meses de 54.1 puntos en mayo frente a 55.1 un mes antes (aunque todavía en la zona de crecimiento). Finalmente, y en línea con lo anterior, la confianza de consumidores también se deterioró más de lo esperado en junio.

En este escenario, el Banco Central Europeo (BCE) mantuvo las tasas de interés en 0% en junio. Cabe señalar que los mercados monetarios percibían un 50% de posibilidades de un aumento de tasas en el mes debido a los sólidos datos de inflación y un alivio de la incertidumbre política en el sur de Europa. Sin embargo, la autoridad monetaria anunció que no elevaría tasas hasta mediados de 2019. Ante ello, ahora los analistas temen que la autoridad monetaria europea se quede atrapada en un contexto de tasas ínfimas al mismo tiempo que el ciclo económico se debilita.

ECONOMÍA PERUANA

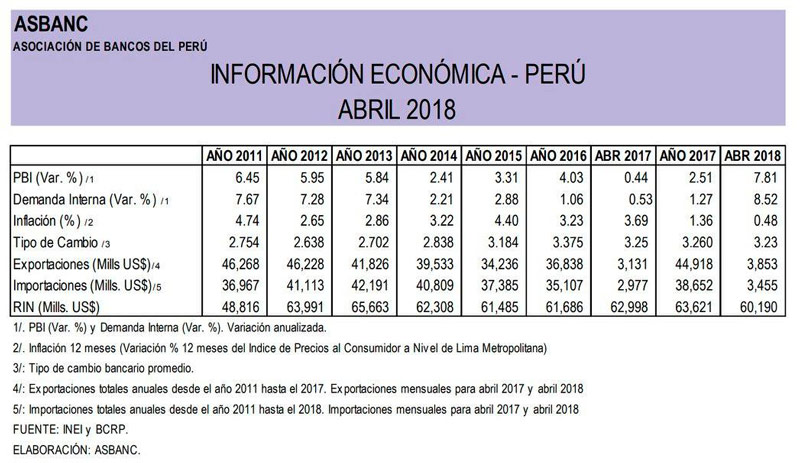

El PBI peruano registró un crecimiento de 7.81% en abril último, esto debido principalmente al avance que presentó el sector pesca (81.15%), agropecuario (11.04%), manufactura (20.33%), y construcción (10.55%).

La expansión registrada en el cuarto mes del año llevó a que el crecimiento anualizado del PBI a abril 2018 (may17–abr18 vs. may16-abr17), registre una variación interanual de 3.31%.

En lo que respecta a la contribución a la variación de la producción nacional en el cuarto mes de 2018, el sector que mayor incidencia tuvo en el crecimiento fue manufactura (+2.43 p.p.), seguido de lejos por agropecuario (+0.71 p.p.).

De otro lado, el Índice de Precios al Consumidor de Lima Metropolitana presentó un pequeño avance a tasa mensual en junio de este año, de 0.33%. Así, en el periodo Julio17 – Junio18 la variación fue de 1.43%, con lo que la inflación volvió al rango meta después de dos meses de situarse por debajo del límite inferior.

En el resultado del Índice de Precios al Consumidor de Lima Metropolitana en junio último, se observó crecimiento de precios en todos los grandes grupos de consumo, incidiendo principalmente el incremento de precios en Transportes y Comunicaciones con 0.79%, Otros Bienes y Servicios 0.44% y Alimentos y Bebidas con 0.42%, que aportaron en conjunto 0.31 puntos porcentuales a la variación del índice general (0.33%); siendo importante también, el aumento de precios observado en Cuidados y Conservación de la Salud con 0.14% y Vestido y Calzado 0.12%. Estas categorías, sumadas, explicaron el 96% de la tasa mensual.

Por otro lado, en abril de 2018 la Balanza Comercial completó 22 meses consecutivos con cifras positivas, desempeño no visto desde diciembre del 2012, en el que la balanza comercial estuvo por 47 meses en terreno positivo.

Este superávit comercial se explicó principalmente por los mayores volúmenes de exportación como los envíos de cobre, zinc y gas natural; así como por el alza en las cotizaciones de los commodities. En esa línea, el superávit comercial a abril de 2018 llegó a US$ 398 millones.

De manera desagregada, el resultado de la Balanza Comercial estuvo influenciada por el crecimiento acumulado de las exportaciones, las que acumularon un flujo de US$ 15,635 millones entre enero y abril último, obteniendo una expansión de 17.60% en comparación con similar periodo del 2017.

Dentro de éstas, resaltó el ascenso de los envíos tradicionales (16.73%), mientras que los no tradicionales anotaron una variación de 20%. En tanto, las importaciones reportaron un saldo acumulado de US$ 13,485 millones a abril de este año, monto que reportó un avance de 12.67% a tasa anual.

El citado aumento se explicó por las mayores compras de bienes de consumo (13.35%), insumos (13.45%) y bienes de capital (11.47%); las cuales fueron contrarrestadas por la caída de otros bienes (-21%).

Por último, el tipo de cambio culminó en junio de este año en S/ 3.277 por dólar, y de esta forma anotó un avance de 0.15% respecto al mes previo, en tanto que a tasa interanual la variación fue de 0.92%. Este

avance tuvo lugar debido a las fuertes demandas de bancos extranjeros y locales que esperaban un comunicado de alza de tasas de la Reserva Federal de Estados Unidos (Fed) en medio de la disputa comercial entre Estados Unidos y China.

SISTEMA BANCARIO PERUANO

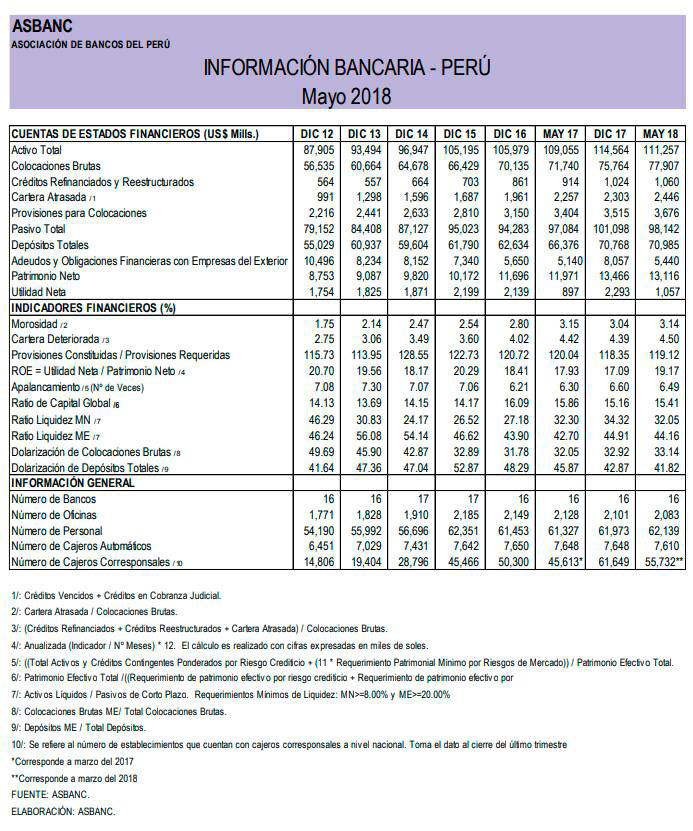

Los créditos otorgados por las entidades bancarias privadas volvieron a acelerar su crecimiento en mayo último, reportando una vez más una de sus mayores expansiones de los últimos dos años. Así, el financiamiento total concedido por la banca privada sumó S/ 254,989 millones al término del quinto mes del 2018, monto superior en 8.64% respecto a similar mes del año pasado, tasa mayor al 7.70% en abril y al 3.35% de mayo del 2017.

El avance de los préstamos bancarios responde a la recuperación de la actividad económica peruana, la cual registró un aumento de 7.8% en abril del presente año, y -particularmente- de las actividades económicas no primarias y el consumo, pilares importantes detrás del repunte de la demanda interna. Del mismo modo, los indicadores adelantados muestran que para mayo el PBI también reportará una expansión significativa, aunque menor a la del abril, mientras que las expectativas para todo el año han mejorado, lo que augura un mejor desempeño en la entrega de créditos en los siguientes meses.

Al desagregar la cartera por moneda, se observa que los créditos en soles llegaron a S/ 170,485 millones en mayo del 2018, y alcanzaron un crecimiento de S/ 1,239 millones (0.73%) en relación a abril pasado y de S/ 11,026 millones (6.91%) frente a mayo del 2017. De otro lado, los créditos en moneda extranjera sumaron US$ 25,819 millones en el mes de análisis, anotando una expansión de US$ 432 millones (1.70%) a tasa mensual, mientras que en los últimos doce meses el aumento fue de US$ 2,828 millones (12.30%).

Por otro lado, el nivel de solarización del portafolio crediticio reportó un leve descenso en mayo último al situarse en 66.86%, 0.37 puntos porcentuales menos que en el mes anterior y 1.09 puntos porcentuales por debajo de mayo del 2017. La ligera disminución que presenta dicho indicador es consecuencia del crecimiento más acelerado de los créditos en dólares que en soles (principalmente en los créditos empresariales), y porque en mayo se registró un aumento importante en el tipo de cambio, dándole un mayor peso a la cartera crediticia en dólares.

En cuanto a la calidad de cartera, tenemos que el indicador de morosidad de los créditos concedidos por las entidades bancarias privadas registró un leve descenso en mayo último en comparación con similar mes del 2017, al situarse en 3.14%, 0.01 puntos porcentuales menos. No obstante, a nivel mensual, dicho índice reportó un aumento de 0.03 puntos porcentuales.

Como se observa en el gráfico anterior, la mora bancaria ha mostrado una relativa estabilidad en los Como se observa en el gráfico anterior, la mora bancaria ha mostrado una relativa estabilidad en los

Por último, se espera que en la medida que la actividad económica consolide su recuperación, observada en los meses recientes, y por ende la expansión de la cartera de créditos continúe su aceleración, la proporción de créditos impagos disminuirá en los siguientes meses.

Mientras tanto, los depósitos totales captados por las entidades bancarias privadas llegaron a S/ 233,051 millones al término de mayo del 2018, mostrando un aumento de 2% frente al monto obtenido en abril y uncrecimiento de 7.31% respecto a similar mes del año pasado, considerando un tipo de cambio constante para el cálculo.

De este modo, se evidencia una desaceleración en elritmo de crecimiento de los depósitos desde inicios de 2018, lo cual podría estar relacionado con un mayor direccionamiento de excedentes monetarios hacia actividades de inversión, en línea con la recuperación que muestra la demanda interna.

Descomponiendo la cartera de depósitos pormoneda, se observa que las captaciones en soles totalizaron S/ 135,170 millones a mayo del presente año, monto superior en S/ 2,220 millones (1.67%) en relación al mes anterior. Si hacemos una comparación respecto a mayo del 2017, observamos que esta cifra también registró un aumento en S/ 17,652 millones(15.02%).

En tanto, los depósitos en dólares reportaron un saldo de US$ 29,906 millones en el mes de análisis, y de esta manera anotaron un aumento mensual de US$ 721 millones (2.47%) mientras que a tasa interanual se registró una disminución de US$ 543 millones (-1.78%).

Finalmente, en línea con el comportamiento reciente de las captaciones por moneda, el índice de solarización de los depósitos totales llegó a 58% a mayo último, porcentaje inferior en 0.37 puntos porcentuales en comparación con abril de este año, pero mayor en 3.87 puntos porcentuales frente a mayo del año pasado.