GLOBAL FINDEX 2017: 8.7 MILLONES DE PERUANOS YA UTILIZAN PAGOS DIGITALES

¿Qué tan amplio es el acceso a servicios financieros? Empecemos señalando que de acuerdo a los resultados del Global Findex 2017, la población incluida financieramente se incrementó de 62% a 69% entre los años 2014 y 2017 a nivel mundial.

Este incremento de siete puntos porcentuales en tres años significa que 515 millones de personas pudieron acceder a distintas herramientas financieras, y se explica en gran parte por el avance en África Sub Sahariana, región en la que dicho porcentaje pasó de 34% a 43%.

En este orden de ideas y para analizar los resultados en el Perú es importante compararnos con nuestros pares en la región, así como con otras economías del mundo. En ese sentido, el Banco Mundial (BM) provee una herramienta de comparación sumamente valiosa para este propósito, como es el Global Findex. Su tercera entrega se ha titulado “Midiendo la inclusión financiera y la revolución Fintech”, en un claro reconocimiento al proceso disruptivo generado por las innovaciones tecnológicas en la industria financiera a través de actores distintos a los bancos o instituciones tradicionales.

El BM ha encontrado que el reciente progreso en la inclusión financiera ha sido impulsado en gran parte por el crecimiento de los pagos digitales, por políticas gubernamentales específicas, y gracias a una nueva generación de servicios financieros a los que se accede a través de los teléfonos móviles e internet.

La relevancia de la inclusión financiera, como es ampliamente sabido, radica en los beneficios que ésta genera en relación a la capacidad para generar rentabilidad (a partir del ahorro), invertir en capital humano (salud y educación), y manejar riesgos. Según evidencia empírica, estos beneficios se relacionan también con menores niveles de pobreza y por ende mejores indicadores de desarrollo, así como con menores niveles de corrupción, informalidad y una mayor recaudación fiscal.

HALLAZGOS IMPORTANTES

Como ya lo señalamos líneas arriba, a nivel mundial la inclusión financiera, ha crecido siete puntos en cuatro años. ¿Y cómo nos fue en América Latina y el Caribe? Más cerca a nuestra realidad y de los países vecinos, la subida fue más modesta, de 52% a 55% en promedio.

Mientras tanto, en el Perú, el 43% de los adultos tienen una cuenta de ahorro, cifra que significó un avance de 14 puntos porcentuales frente al resultado del 2014 que llegó a 29%, y de 22 puntos porcentuales en relación a la cifra recogida en 2011, de 20%. Es decir, el porcentaje de adultos incluidos financieramente más que se duplicó entre 2011 y 2017.

En cifras absolutas, vemos que el número de adultos (mayores de 15 años) con cuentas en el país llegó a cerca de 10.9 millones en 2017, cifra mayor en 3.8 millones frente al 2014, y en 6.2 millones frente a 2011. Si bien este avance es bastante significativo en términos relativos, nuestro país todavía se ubica a la zaga de la región latinoamericana, figurando sólo por encima de México, Paraguay, El Salvador, Nicaragua y Haití.

PAGOS DIGITALES

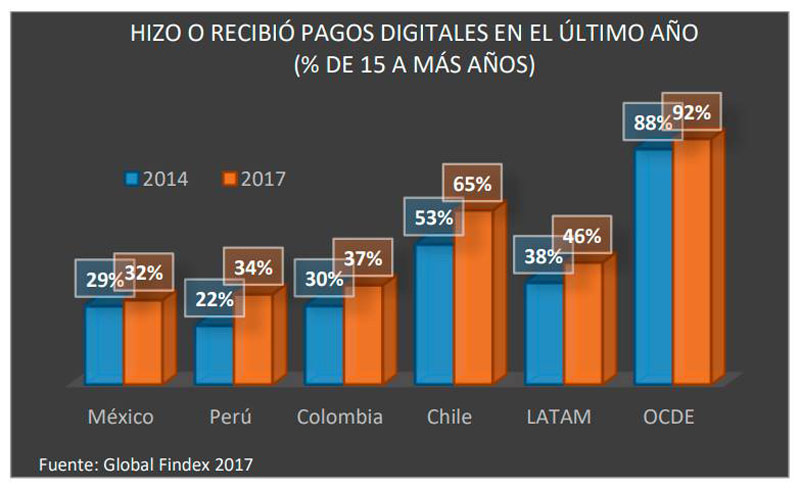

El Estudio muestra que la tecnología digital está cambiando radicalmente la forma cómo los usuarios financieros realizan sus pagos y las transacciones comerciales. Así, el Banco Mundial halló que, a nivel global, el 52% de adultos ha enviado o recibido pagos digitales en el último año. Lo cual es un gran avance si vemos que, en el 2014, este mismo indicador llegó a 42%.

El Perú también presentó una mejora en este indicador, al pasar de 22% a 34% en el periodo analizado. Es decir que cerca de 8.7 millones de peruanos realizó pagos digitales al 2017, frente a 5.4 millones que lo hicieron en 2014. Sin embargo, nuestro país se encuentra alejado del promedio latinoamericano, que se ubica en 46%, y más aún del ratio mostrado por los países que integran la OCDE, que llegó a 92% en 2017.

RETOS PENDIENTES

A pesar del mayor acceso a servicios financieros, existen deficiencias importantes. Así, vemos que todavía existe una brecha de género relevante. Y es que en la mayor parte del mundo las mujeres tienen un menor acceso a servicios financieros que los hombres. A nivel global, la brecha es de 7 puntos (71% de acceso en hombres vs. 64% en mujeres). Si bien los niveles de uso se han incrementado tanto en ambos géneros, la brecha no se ha reducido.

En general, en economías en desarrollo, el porcentaje de personas con una cuenta en el sistema financiero, entre 2014 y 2017, pasó de 54% a 61%, es decir, se incrementó en siete puntos porcentuales. Pero la brecha de género en estas economías se mantuvo en un promedio de 8 puntos porcentuales, mientras que los países que pertenecen a la OCDE presentan, en conjunto, una brecha de sólo 1 punto porcentual (95% para hombres y 94% para mujeres).

En el Perú la brecha de género es aún mayor, ya que llegó a 17 puntos porcentuales en 2017. Y es que, mientras el 51% de los hombres peruanos ya está incluido financieramente, es decir, contaba con una cuenta, sólo el 34% de las mujeres peruanas hizo lo propio. Ésta brecha es la segunda más alta de la región, sólo por debajo de Ecuador, donde alcanza los 18 puntos porcentuales (60% hombres vs. 42% mujeres). A nivel mundial, el Perú es el país número 17 (de un total de 143) con la brecha de género más alta, situándonos en niveles similares a los de Afganistán (16 p.p.) o Bangladesh (18 p.p.).

Otro punto a resaltar es la situación entre ricos y pobres. El estudio del Banco Mundial encuentra que, a nivel global, el porcentaje de personas que tiene una cuenta en los hogares más ricos es mayor en 13 puntos porcentuales frente a los hogares más pobres. Así, el grupo de más altos ingresos registra un 74% de personas mayores a 15 años con algún tipo de cuenta en entidades del sistema financiero, mientras que entre los de menores ingresos la cifra es de sólo 61%. Cabe señalar que esta brecha se amplió en un punto porcentual entre 2014 y 2017.

Como es de esperar, en el Perú la situación es mucho más complicada. Así, mientras el 53% de los peruanos de mayores ingresos acceden a cuentas en entidades financieras, sólo un 26% de peruanos de menores ingresos hace lo propio. Esta brecha se amplió en cuatro puntos porcentuales entre 2014 y 2017.

LOS NO INCLUIDOS

En todo el mundo, existe cerca de 1,700 millones de adultos no incluidos financieramente, y que además viven mayormente en países en desarrollo. De hecho, cerca de la mitad de dicha cifra corresponde a población de siete economías en desarrollo: Bangladesh, China, India, Indonesia, México, Nigeria y Pakistán.

Esto revela una relación existente entre el uso de servicios financieros y el nivel de educación. En el mundo en desarrollo, cerca de la mitad de los adultos cuentan a lo más con educación primaria completa. Y el Global Findex revela que sólo un tercio de los no incluidos financieramente (567 millones de adultos) han logrado completar la secundaria o han logrado un nivel de instrucción mayor. Quiere decir que dos tercios de los no incluidos (1,133 millones de adultos) ni siquiera han logrado completar la secundaria.

Por otro lado, se ha estimado que, en el mundo, las empresas pagan salarios en efectivo a cerca de 230 millones de personas no incluidas financieramente. Si estas empresas manejaran nóminas electrónicas, ello ayudaría a estas personas a acceder a los beneficios del sistema financiero.

Los teléfonos móviles y el internet también representan herramientas claves para promover el crecimiento de la inclusión financiera. Así, a nivel global, mil millones de personas excluidas del sistema financiero cuentan con un teléfono móvil y cerca de 480 millones tienen acceso a internet.

Es en esta coyuntura donde alternativas como la que ofrece BIM en el Perú cobran especial relevancia. Y es que esta herramienta representa una oportunidad para reducir de forma importante y sostenible el uso de efectivo e incrementar la inclusión financiera en nuestro país. Ello, tomando en cuenta su crecimiento reciente, su total interoperabilidad, y a las acciones desplegadas para ampliar el ecosistema en el que BIM trabaja. Creemos que su uso se irá masificando progresivamente.

OPORTUNIDAD Y PERSPECTIVAS

Como se ve, aún hay mucho trabajo por hacer para incluir financieramente a una proporción significativa de la población. Es necesario que más personas accedan a los beneficios de tener y usar productos y servicios financieros, para poder avanzar por la senda del desarrollo. Al mismo tiempo, es necesario reducir las desigualdades observadas en cuanto a género y a nivel socioeconómico, con el fin de emparejar el terreno para un uso más inclusivo e integrador de la banca, de modo que se impulse la mejora de las condiciones de vida de las personas.

Tanto el sector privado como el público pueden ayudar a incrementar los niveles de inclusión financiera. Por ejemplo, el sector privado puede impulsar el pago de planillas a través de cuentas financieras, lo que redundaría en una mayor seguridad para las personas que reciben los salarios. Mientras que el sector público puede promover el uso de canales digitales para las transferencias de recursos que realiza, e incentivando la educación financiera en la población.

Pero más allá de promover la tenencia de cuentas o el acceso a servicios, es preciso fomentar su uso, ya sea con fines de ahorro, crédito o para realizar transacciones. De este modo, se hace necesaria una mayor difusión de las ventajas de los servicios y productos financieros, existiendo amplio espacio para mejorar esquemas de incentivos, como descuentos y promociones especiales.

Creemos también que la mayor educación financiera de la población llevará a un mayor acceso y uso de servicios financieros, en particular si estas capacidades y conocimientos son adquiridos en edades tempranas. Todo ello contribuirá a mejorar el escenario para incrementar la inclusión financiera en el país, con todos los efectos positivos que ella trae consigo.

EL APUNTE

-------------------------

10.9 millones de peruanos tenían una cuenta de ahorro en 2017, mientras que sólo 4.7 millones lo hacía en el 2011.

-------------------------

El 34% de peruanos (8.7 millones) estuvo involucrado en pagos digitales en 2017, frente a 22% (5.4 millones) en el 2014.

-------------------------

Los teléfonos móviles y el internet representan herramientas claves para promover el crecimiento de la inclusión financiera.

-------------------------

FUENTE: Gerencia de Estudios Económicos - ASBANC